Einlagen-Management in Zeiten der Zinswende: Win-Win-Win-Modell für Steuerung, Vertrieb und Kunde möglich?

Das Ende des Zinserhöhungszyklus steht kurz bevor! Zur künftigen Notenbankpolitik herrscht am Markt ein breiter Konsens vor, selbst wenn FED und / oder EZB noch den ein oder anderen Zinsschritt umsetzen sollten. Analog gilt dies allerdings auch für die Message „higher for longer“, welche auf absehbare Zeit das bestimmende Mantra an den Kapitalmärkten bleiben sollte. Hieraus lässt sich schlussfolgern, dass der „Zinswende-bedingte“ Anpassungsprozess – welcher nahezu alle Ebenen des Bankgeschäfts betrifft – noch nicht abgeschlossen ist.

In keinem Bereich sind die Folgewirkungen hierbei so fundamental wie im Einlagengeschäft. Hier war und ist sprichwörtlich eine „strategische 180-Grad-Drehung“ erforderlich. Es liegt in der Natur der Sache, dass solch ein Turnaround-Szenario mit zahlreichen Maßnahmen und enormen Herausforderungen einhergeht. In unserem diesjährigen Mandantenvergleich zum Stichtag 30. Juni 2023 haben wir diesen Themenbereich deshalb fokussiert untersucht. Die daraus resultierenden Erkenntnisse lassen sich übergeordnet wie folgt festhalten:

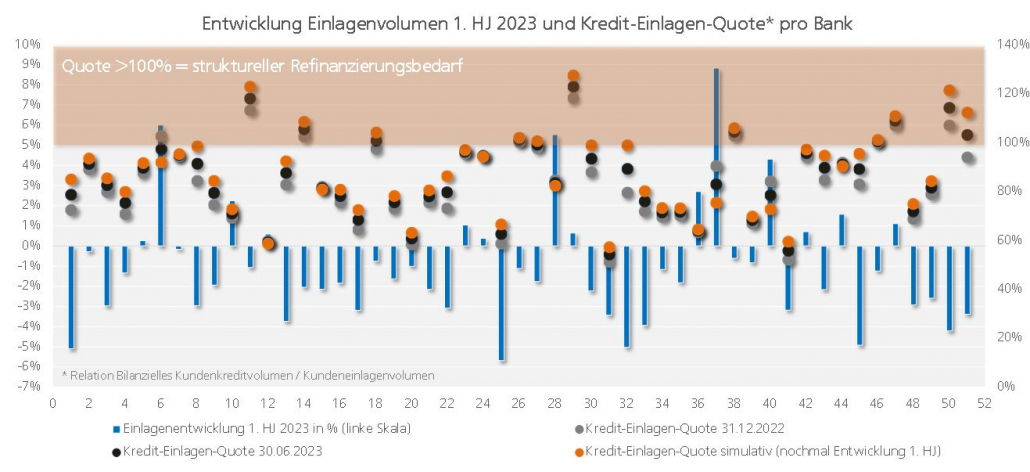

- Die Kombination aus verstärkten Einlagenabflüssen und noch moderat steigendem Kreditvolumen führt flächendeckend zu einem Rückgang der Passivüberhänge (bzw. Anstieg bestehender Aktivüberhänge) ⇒ diese Entwicklung kann aus der nachfolgenden Darstellung der Kredit-Einlagen-Quoten abgeleitet werden.

- In der Folge erhöht sich somit die Gefahr eines strukturellen – derzeit sehr kostspieligen –Refinanzierungsbedarfs über den Kapitalmarkt ⇒ Hinweis: eine Verbreiterung der Refinanzierungsquellen zur Kosten- und Risikoreduzierung erscheint hierbei zielführend und ist von der Aufsicht (indirekt) sogar gefordert – sprechen Sie uns hinsichtlich möglicher Umsetzungswege hierzu gerne an!

- Das Zinsanpassungsverhalten wurde zuletzt deutlich reagibler ⇒ während in 2022 ein gewisser time-lag genutzt werden konnte, stieg die durchschnittliche Elastizität im gesamten Einlagengeschäft (gemäß einer vereinfachten Analyse) von 0,04 per 31.12.2022 auf 0,33 per 30.06.2023 an, so dass die Zinsspannen perspektivisch wieder unter Druck geraten

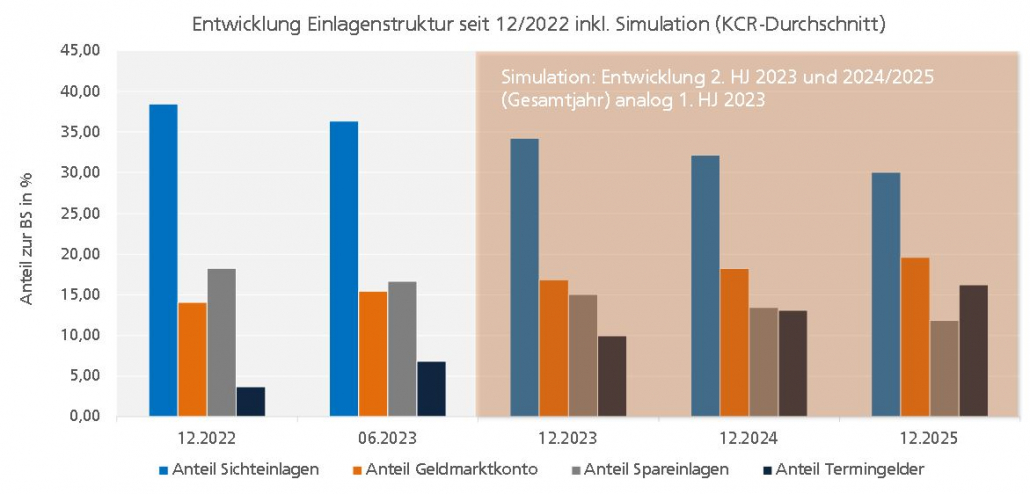

- Die Umschichtung unverzinster Sichteinlagen in höher verzinsliche Anlageprodukte hält seit Jahresanfang ungebremst an – „historische Bilanzstrukturen“ müssen beim gegenwärtigen Tempo zumindest auf kurz- und mittelfristige Sicht aber wohl nicht befürchtet werden ⇒ dennoch müssen erwartbare Wanderungsbewegungen in den anstehenden Planungen in allen Dimensionen adäquat berücksichtigt werden – eine Orientierung an den Bewegungen im 1. Halbjahr erscheint zunächst sachgerecht (siehe hierzu die simulative Entwicklung in nachfolgender Darstellung)

Ein vorausschauendes und ganzheitliches Management der Kundeneinlagen wird zunächst der zentrale Erfolgsfaktor für Volks- und Raiffeisenbanken bleiben. Bereits die ex-post-Analyse verdeutlicht, dass die komplette Wirkungskette zu berücksichtigen ist.

Verschärft wird die Situation durch die Tatsache, dass die Depot A-Bestände während des Nullzinsumfelds auf ein aufsichtsrechtliches Minimum reduziert wurden bzw. derzeit zu signifikanten Anteilen in Anlagevermögen und illiquiden Assetklassen gebunden sind. Die Steuerung des „klassischen Liquiditätsrisikos“ muss gleichwohl stets höchste Priorität genießen. Der Zusammenbruch der Silicon Valley Bank ist – trotz speziellem Geschäftsmodell – ein mahnendes Beispiel, da Risikofaktoren und Strukturen des Instituts zumindest teilweise auch auf Genossenschaftsbanken übertragen werden können. Eine eingehende Bewertung der „Kompensationsfähigkeit“ von Einlagenabflüssen durch Liquidationen innerhalb der Eigenanlagen ist somit essentiell und Basis für die Ableitung einer angemessenen Refinanzierungsstrategie.

Ein wesentlicher Komplexitätstreiber sind die – teilweise erst jüngst – entstandenen Abhängigkeiten zu verschiedenen Aspekten der Banksteuerung. Der BFA3-Rückstellungstest mit seinen mannigfaltigen Wechselwirkungen ist derzeit sicherlich das prominenteste Beispiel. Wer hätte es vor einigen Jahren als möglich erachtet, dass eine Konditionsanpassung bei Passivprodukten oder die Umschichtung selbiger zur Bildung einer Drohverlustrückstellung führen kann?

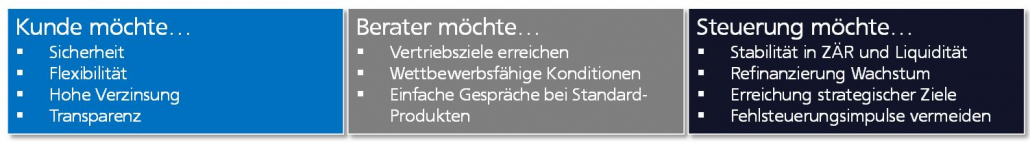

Im Rahmen eines integrierten Managements der Kundeneinlagen muss die Zielsetzung insofern sein, die individuellen Bedürfnisse der relevanten Zielgruppen in Einklang zu bringen:

Die Lösung der potentiellen Zielkonflikte erfordert eine übergeordnete und integrierte Steuerung der Parameter. Nur durch ein harmonisches Zusammenspiel kann dem herausfordernden Umfeld erfolgreich begegnet werden. Hierfür haben wir vier zentrale Handlungsfelder definiert, welche nachfolgend mit einigen kompakten Impulsen dargestellt werden:

1. Bedarfsorientiertes Produktportfolio

- Transparente Strukturierung nach Fristigkeit

- Bedürfnisse aller Zielgruppen berücksichtigen und „unsinnige“ Produkte ausschließen (z. B. Festgelder mit sehr kurzen Laufzeiten)

- Einsatz von Verbundprodukten klar abgrenzen, um Kannibalisierungseffekte zu vermeiden

- Überlegung der Re-Etablierung von nutzenstiftenden Produkten (z. B. Eigene Inhaberschuldverschreibungen, Sparverträge mit „neuer Ausgestaltung“…)

2. Ganzheitlicher Regelkreis zur Produkt- und Preisgestaltung

- Einbindung aller relevanten Bereiche (Markt, Treasury, Controlling, Vertriebssteuerung) zur vollumfänglichen Würdigung interner Engpass- (ZÄR, Liquidität, Margen…) und externer Einflussfaktoren (Wettbewerb, Kundenbedürfnisse, Kapitalmarkt…)

- Regelmäßige Abstimmung und Kommunikation

3. Sinnstiftendes und proaktives Pricing

- In der Konditionsgestaltung nicht vom Wettbewerb treiben lassen, sondern stimmig zum Bedarf und zur Produktstrategie proaktiv vorgehen

- Impulse aus dem Konzept der gleitenden Durchschnitte nutzen, diese allerdings praxisorientiert adjustieren bzw. anreichern ⇒ z. B. durch Definition von Margen-Korridoren, welche „anlassbezogen“ angesteuert werden

- Auch in Zeiten einer inversen Zinsstrukturkurve sollte eine steile Konditionsstaffel bei Festzinsprodukten – beispielsweise durch Festlegung „absoluter“ Margenziele – definiert werden ⇒ der Aufbau einer Laufzeitstrukturierung beim Kunden und somit eine langfristige Liquiditäts- bzw. positive ZÄR-Wirkung bei der Bank werden dadurch unterstützt

- Optionale Produkte nur bei vollumfänglicher Berücksichtigung in der Konditionsgestaltung ⇒ Voraussetzung: alle Preiskomponenten sind bekannt und können kalkuliert werden!

4. Beratungsqualität ausweiten und als Wettbewerbsvorteil nutzen

- Preisführerschaft ist nicht möglich (und sinnvoll): Mehrwert zum Wettbewerb kann nur über Beratung herbeigeführt werden ⇒ Kunden müssen aktiv angesprochen werden (Stichwort: „stille Abzieher“!)

- Den realen Vermögenserhalt noch stärker als Beratungsmaxime in den Fokus rücken ⇒ nur eine adäquate Asset Allokation kann fortschreitende Geldentwertung langfristig kompensieren

- Die durchschnittliche Rendite des Gesamtvermögens als entscheidenden Parameter implementieren ⇒ Konditionsdiskussionen auf Einzelproduktebene geraten somit im Normalfall in den Hintergrund

- Institutionelles Denken verankern und Kunden hinsichtlich Zinsänderungsrisiken sensibilisieren ⇒ eine (zu) kurze Duration ist generell nicht risikolos!

Es wird deutlich, dass die vielzitierte „eierlegende Wollmilchsau“ auch im Einlagenmanagement nicht existiert – die mehrdimensionalen Bedürfnisse führen zwangsläufig zu einer gewissen Grundkomplexität und erfordern insofern Bemühungen auf allen Ebenen.

Neben Bearbeitung der genannten Handlungsimpulse kommen die Volks- und Raiffeisenbanken nicht umhin, ihre individuelle Steuerungs- und Refinanzierungssituation regelmäßig zu bewerten und hinsichtlich der Frage aufzulösen, ob der „Preis“ oder die „Menge“ im Fokus stehen muss.

Nachdem das Einlagengeschäft lange Jahre – im besten Fall – ein Schattendasein fristete, ist die zielgerichtete Kommunikation des Managements ein nicht zu unterschätzender Erfolgsfaktor. Die Bedeutung der Thematik im aktuellen Umfeld sowie strategische Ausrichtung und Zielsetzung sind adäquat und mit hoher Priorität zu transportieren. Wenn den Vertriebsmitarbeitenden „der Sinn“ hinter der Neuordnung der Einlagenstrategie vermittelt werden kann, bestehen exzellente Erfolgschancen, dass dies auch beim Kunden gelingt. Werden die genannten Rahmenbedingungen zur Preis- und Produktgestaltung angemessen berücksichtigt, kann im Ergebnis tatsächlich ein Win-Win-Win-Modell für Kunde, Vertrieb und Steuerung kreiert werden!

Kommen Sie zum Austausch und zur Unterstützung jederzeit auf Ihren Treasury-Partner zu. Sehr gerne diskutieren wir den Themenkomplex auch gemeinsam mit den Vertriebsverantwortlichen im kleinen Kreis oder auch in einem gemeinsamen Workshop!

Autor: Michael Bauer – Mitglied der erweiterten Geschäftsleitung KC Risk AG (michael.bauer@kcrisk.de; 0911-235556-42)