Potentielle Risiken für die Eigenanlagen durch den Zinsanstieg

Vor etwas über einem Jahr begann ein historisch gesehen einmaliger Zinsanstieg, der das Zinsniveau in der Spitze um bis zu 400 Basispunkte hat steigen lassen. Und das nach einer gefühlt unendlich langen Phase niedriger bis negativer Zinsen. Diese Entwicklung führte zu bewertungsbezogenen Risiken im Bankensektor, die wir im Jahr 2022 in der Bilanz deutlich zu spüren bekommen haben. Nun werfen wir aber einen Blick voraus, da auch der abrupte Zinsanstieg nun erhebliche Auswirkungen auf die konjunkturelle Entwicklung und damit auch auf die Finanzmärkte befürchten lässt.

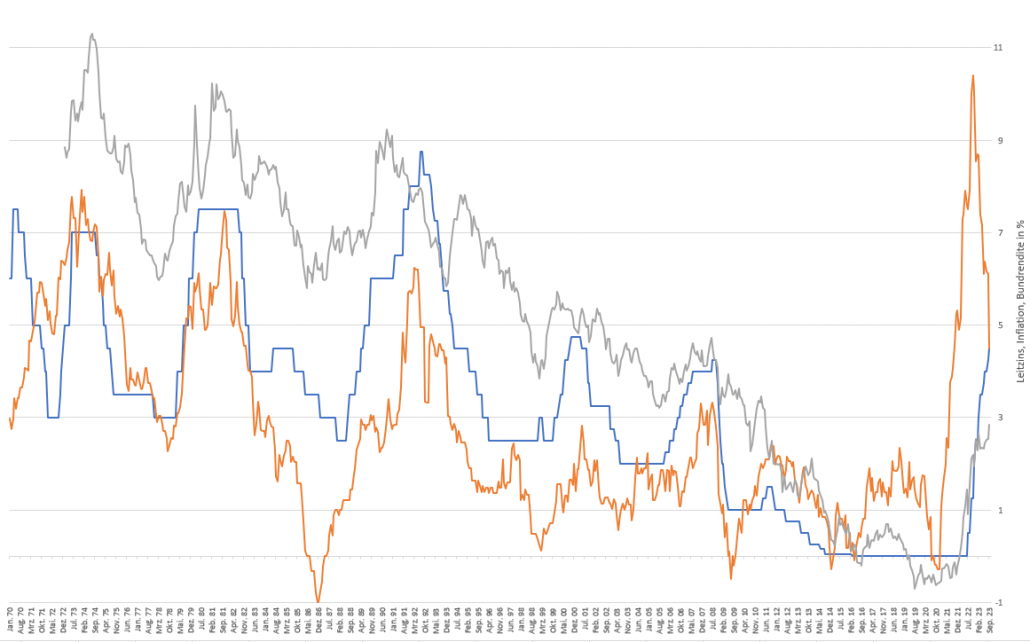

Die momentan weltweite Wirtschaftslage kann als frühe Stagflation bezeichnet werden. Die aktuelle Erwartung unterstellt, dass das deutsche Bruttoinlandsprodukt in diesem Jahr leicht sinken wird. Ob es zu einem nachhaltigen Rückgang der Kerninflationsrate und/oder einer tieferen Rezession kommen wird, lässt sich nicht eindeutig prognostizieren. Abbildung 1 zeigt die Entwicklung der Zinsstrukturkurve (grau), der Leitzinsen (blau) und der deutschen Inflationsrate (orange) seit 1970.

Historisch gesehen haben die Deutsche Bundesbank und die EZB eine steigende Inflation bekämpft, indem sie den Leitzins über die Inflationsrate angehoben haben. Seit Mitte 2021 bestand eine große Diskrepanz zwischen diesen beiden Größen, welche sich nach aktuellem Stand immer weiter nivelliert. Die entscheidende Frage ist, ob die Inflationsrate weiterhin deutlich sinkt oder die Zinserhöhungen der EZB fortgesetzt werden müssen. Die EZB sieht den aktuellen Leitzins bei 4,5% als ausreichend restriktiv an und erwartet einen Rückgang der Inflationsrate Ende 2025 auf unter 2,5%. Es gilt als sehr wahrscheinlich, dass sich diese Differenz in Zukunft gänzlich auflösen wird.

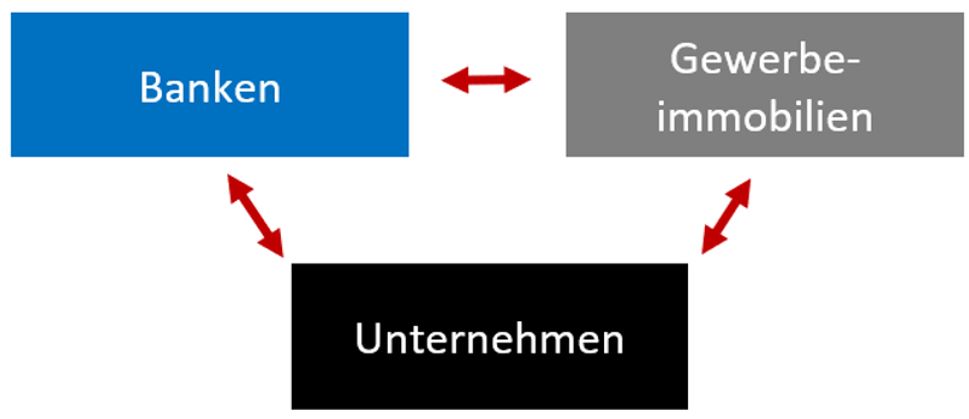

Die ultralockere Geldpolitik der weltweiten Zentralbanken hat zu einer erheblichen Inflation der Vermögenspreise geführt. Bis 2022 sind die Preise praktisch aller Anlageklassen stark gestiegen, wodurch die Renditeerwartungen gesunken sind. Das höhere Zinsniveau stellt die hohen Bewertungen infrage, insbesondere bei den drei Anlageklassen Banken, Gewerbeimmobilien und Unternehmen, die besonders betroffen sind. In diesen Bereichen sehen wir die höchsten mittelfristigen Risiken für das Depot-A. Es ist wichtig, diese Risiken nicht nur isoliert zu betrachten, sondern auch in ihrem komplementären Zusammenhang, wie in Abbildung 2 dargestellt.

Die langfristigen Vorteile eines steigenden Zinsniveaus für europäische Banken sind unbestritten, aber die Risiken sollten nicht vernachlässigt werden, wie die jüngsten Bankenpleiten in den USA und der Fall der Credit Suisse gezeigt haben. Die latent vorherrschenden Rezessionsrisiken könnten das Ausfallrisiko im Kundengeschäft und in den Eigenanlagen erhöhen. Liquiditäts- und Refinanzierungsrisiken sind 2023 für Banken ein beherrschendes Thema. Der Wettbewerb um die Einlagen ist in vollem Gange, wie die beeindruckenden Tagesgeldkonditionen einiger Direktbanken zeigen.

Der Immobilienmarkt, insbesondere im Gewerbesektor, birgt potenzielle Risiken, die nicht unterschätzt werden sollten. Die BaFin warnte vor einem Rückgang der Nachfrage nach Büro- und Einzelhandelsimmobilien. Die EZB sieht Probleme bei Immobilienfonds, die in gewerbliche Immobilien investiert sind, da sie anfällig für Notverkäufe zu niedrigen Preisen sind. Dies könnte systemische Auswirkungen auf den Immobilienmarkt und die Stabilität des Finanzsystems haben. Die teilweise deutlichen Immobilienpreisrückgange machen sich bereits bemerkbar.

Last but not least werfen wir einen Blick auf die Risikopotentiale im Unternehmenssektor, die vordergründig als beherrschbar erscheinen. Bei genauer Betrachtung aber zeigen die Nettofinanzschulden der 150 größten börsennotierten Unternehmen in Deutschland mit 533 Mrd. Euro einen absoluten Höchststand. Im Zusammenhang mit einem substanziellen Zinsanstieg ergeben sich denkbare Risiken, insbesondere für stark verschuldete Unternehmen. Laut Bundesbank sind die durchschnittlichen Refinanzierungskosten für Unternehmen innerhalb eines Jahres von 0,7% p.a. auf 4,5% p.a. gestiegen. Die Landesbank Hessen-Thüringen prognostiziert eine unausweichliche Rezession und erwartet ab Mitte 2023 erhebliche Kreditausfälle.

Das obige Schaubild, sowie die dazugehörigen Erläuterungen verdeutlichen die unterschiedlichen Wechselwirkungen, die in ihrer Gesamtheit im Risikomanagementprozess berücksichtigt werden müssen. Eine isolierte Betrachtung von Einzelrisiken ist nicht zielführend und birgt die Gefahr einer massiven Risikounterschätzung.

Autor: Jonas Köberle – taktischer Consultant der KC Risk AG (jonas.koeberle@kcrisk.de; 0911-235556-51)