Spezialinstitute im Blickpunkt – Was sind die Lehren?

In den vergangenen Wochen und Monaten sind die beiden deutschen Spezialinstitute Aareal Bank AG und Deutsche Pfandbriefbank AG in den Fokus des Marktinteresses geraten. Gewerbeimmobilien in den USA waren dabei der Auslöser. Im sogenannten CRE-Markt ist ein Preisverfall zu beobachten, der seit der Finanzkrise seinesgleichen sucht. Diese Entwicklung ist regional und länderspezifisch unterschiedlich.

Wobei festzustellen ist, dass der Trend in dieser Stärke vor allem in den USA und Großbritannien zu beobachten ist. Die Hypothekenportfolios beider Institute sind in diesen Märkten konzentriert, weshalb sich die Marktteilnehmer nach Meldungen über erhöhte Risikovorsorgen und steigende Non-Performing-Loans von Papieren beider Emittenten trennten. Die US-Investmentbank Morgan Stanley sprach sogar Verkaufsempfehlungen aus, welche die Anleger in Scharen zum Verkauf von Anleihen der PBB veranlasste. Diese Entwicklung hinterließ ihre Spuren an den Credit Spread Märkten. Massive Erhöhungen der Risikoprämien waren die Folge.

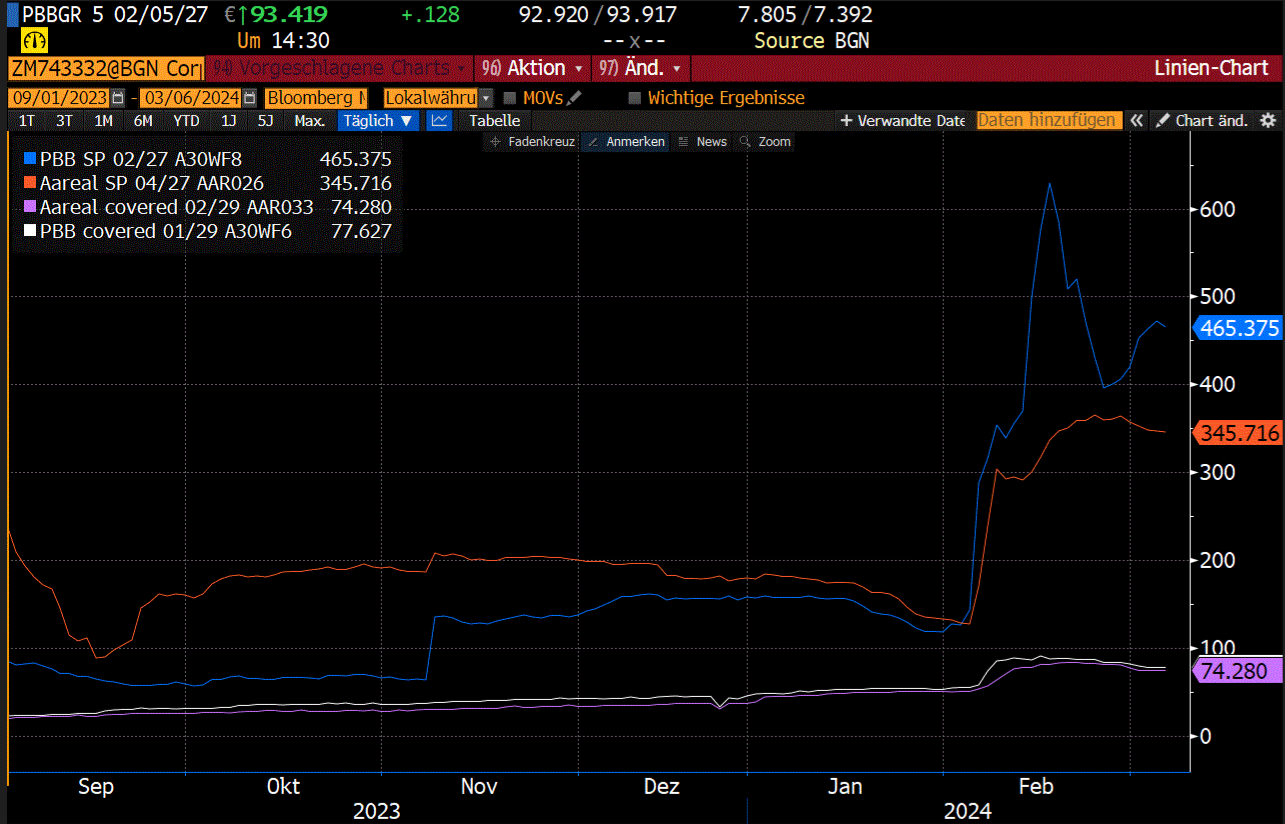

Die folgende Abbildung zeigt exemplarisch für die Aareal Bank und die Deutsche Pfandbriefbank die jeweilige Spreadentwicklung für ein gedecktes und ein ungedecktes Papier (SP).

Zur Früherkennung solcher Entwicklungen ist die genaue Beobachtung und Analyse der Risikoaufschläge essentiell und gibt umgehend erste Signale. Unsere hauseigene Spreadüberwachung hat frühzeitig erkennen lassen, dass Verletzungen der Peer-Group Spreads vorliegen, die aber nicht zwangsläufig zur Risikobereinigung genutzt werden müssen.

Von wesentlicher Bedeutung ist das konsequente Aufarbeiten von Hintergrundinformationen, was der KC Risk AG dank guter Informationsquellen möglich ist. Eine Spreadlimitverletzung isoliert betrachtet ist noch lange kein verlässlicher Indikator für das tatsächliche Risiko des Emittenten.

Dennoch gilt es Lehren aus den jüngsten Emittententurbulenzen (u.a. Grenke, Credit Suisse) zu ziehen. Das Bail-In Regime wurde in den letzten Jahren krisenresistent ausgebaut, wodurch eine Gläubigerbeteiligung immer wahrscheinlicher wird. Bei Kreditinstituten mit einem sehr speziell ausgerichteten Geschäftsmodell (u.a. Aareal und PBB) sind ggf. geringere Emittentenlimite einzurichten, als es bei einer klassischen Universalbank der Fall ist. Illiquiden Instrumenten wie Private Placements und strukturierten Produkten, die außerhalb des genossenschaftlichen Finanzverbundes begeben werden, treten wir zukünftig noch skeptischer entgegen. Diese Produktkategorien lassen sich in schwierigen Marktphasen noch deutlich schlechter veräußern als nicht-strukturierte Benchmarkemissionen – sofern die Analyse doch einmal eine klare Verkaufsempfehlung zur Folge hätte.

Autor Takt. Treasury: Markus Anders – Florian Herb – Lars Steinbrich