Steuerungsfokus Kundeneinlagen: Erkenntnisse unserer Mandantenumfrage

Es stellt wohl niemand in Frage, dass wir aktuell (schon wieder) in ganz besonderen und sehr volatilen Zeiten agieren. Deutlich wird dies häufig auch an den kleinen Dingen des Lebens. Vor knapp 1 ½ Jahren hat die KC Risk AG zuletzt ihre Mandanten im Rahmen einer breit angelegten Umfrage um ihre Einschätzung gebeten. Das Thema damals? Fragestellungen rund um den Sachverhalt „Einführung von Verwahrentgelten“.

Wenige Monate später stehen die Kundeneinlagen wiederum im Zentrum unserer Überlegungen. Aktuell geht es aber nicht darum, das „Draufzahlgeschäft“ mit den Einlagen halbwegs erträglich zu gestalten. Vielmehr müssen wir uns heute mit der Frage auseinandersetzen, wie wir das Produktportfolio und die Konditionen zukunftsfähig gestalten, damit die vermeintlich positiven Effekte der Zinswende materialisiert werden können. Denn: Wo Chancen bestehen, sind Risiken nicht weit entfernt. Theoretisch steigende Zinsüberschüsse durch auskömmliche Margen treffen auf Zinspassungs- und Abwanderungsgefahren durch aggressive Mitbewerber.

Besonders in volatilen Marktphasen und „verzwickten“ Steuerungssituationen sind praxisnahe Leitplanken gefragt. Aus diesem Grund haben wir uns wiederum dem Instrument der Kundenumfrage bedient, um einen tieferen Einblick in das gegenwärtige Stimmungsbild unserer Mandanten zu erhalten. Die hohe Teilnahmequote von fast 80% unterstreicht die Brisanz der Thematik „Kundeneinlagen“. Die Umfrageergebnisse der insgesamt 65 teilgenommenen Institute basieren auf persönlichen Einschätzungen der (Mit-)Entscheidungsträger in den entsprechenden Häusern. Nicht nur Fragestellungen bzgl. des Status Quo sondern auch Zukunftserwartungen mit Blick auf die Konditions- und Produktgestaltung und der wahrgenommenen Wettbewerbssituation waren die zentralen Umfragethemen.

Gerne geben wir Ihnen nachfolgend einen kurzen allgemeingültigen Überblick der Erkenntnisse. Natürlich werden die Ergebnisse auch noch bankindividuell von unseren Beratern thematisiert.

Konditionsgestaltung

Die von uns befragten Banken schätzten die Verzinsung ihrer Tagesgeld- und Geldmarktkonten zum Jahresende 2023 auf durchschnittlich 64 Basispunkte, wobei die Bandbreite von 0 bis hin zu 150 Basispunkten reicht.

Eine mit Hinblick auf den anstehenden Wegfall des Elastizitäten-Konzepts besonders hervorzuhebende Erkenntnis ist jene, dass bisher lediglich jede fünfte Bank eine konkrete Zielmarge für ihre Tagesgeld- und Geldmarktkonten definiert hat.

Zwei Drittel der Banken geben zudem an, gegenwärtig einen Konditionsausschuss bzw. ein vergleichbares Gremium zu besitzen, welches zum Großteil in regelmäßigen Abständen tagt.

Produktstrategie

Eine große Diversität zeigt sich ebenso bei der Betrachtung der generellen Produktausgestaltung unter den befragten Instituten. Sehr kritisch ist hierbei zu bewerten, dass knapp die Hälfte der teilnehmenden Banken, Termingelder mit Laufzeiten unter einem Jahr anbieten. Es sei hierbei nochmals ausdrücklich betont, dass diese Produkte sehr problembehaftet sind und insofern aus dem Produktsortiment entfernt werden sollten.

Knapp 75% der Institute geben zudem an, ihre Produktstrategie im Zuge der jüngsten Zinswende bereits angepasst zu haben. Operativ erfolgte dies zum Großteil mit Hilfe der Reaktivierung „alter“ Produkte wie z. B. Wachstumssparanlagen, Fest- oder Termingeldern oder auch vereinzelt der Wiedereinführung von Sparbriefen. Auch gänzlich neu eingeführte Produkte, die sich bisher noch nicht im Leistungsangebot der Banken befanden, wurden als mögliche Vehikel zur Stärkung der Kundenbindung eingesetzt, um die potentiellen Abwanderungsrisiken einzudämmen. Insbesondere die Neueinführung von Kündigungsgeldern im Retail-Segment ist hierbei ein adäquater Lösungsansatz.

Wettbewerb

Nach Angabe der Banken wird „der Wettbewerb“ – noch vor dem Kapitalmarkt- und Zinsumfeld – als wesentlichster Einflussfaktor für die Festlegung des Kundenzinses bewertet. Zwar geben lediglich 12 Prozent der Banken an, dass sie derzeit überdurchschnittliche Mittelabflüsse verzeichnen müssen. Die hiermit verbundenen Risiken werden aber von allen Instituten als deutlich erhöht eingeschätzt.

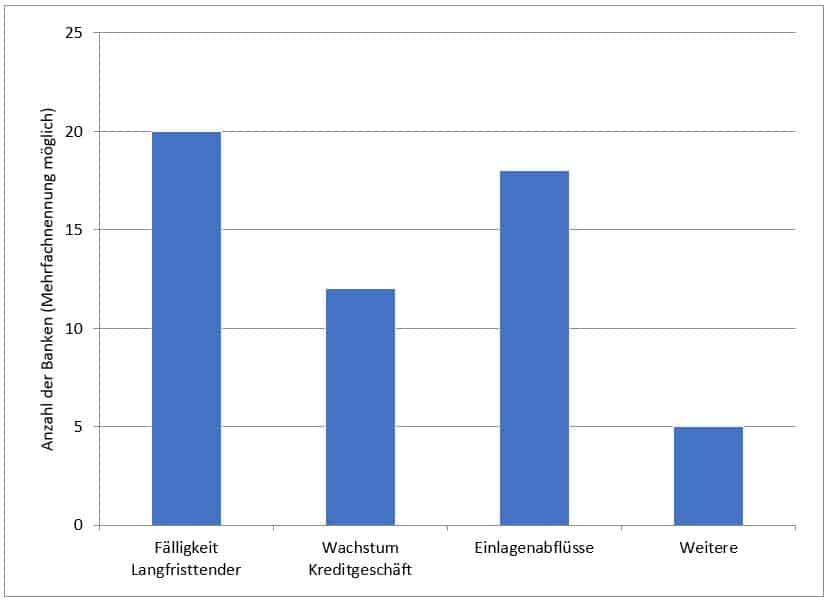

Ein erneut sehr heterogenes Bild ergibt sich bei der Frage nach dem notwendigen Liquiditätsbedarf für das Jahr 2023. Auch hier zeigt sich nahezu eine 50/50-Aufteilung in den Teil jener Banken, welcher einen überdurchschnittlichen Refinanzierungsbedarf erwartet und den anderen Teil, der die Liquiditätsentwicklungen im Laufe des Jahres eher gelassen bewertet. Eine weitere interessante Erkenntnis ergibt sich bei der Frage nach der Einschätzung der hierfür verantwortlichen Risikotreiber: Neben den bereits aufgegriffenen Risiken durch Einlagenabflüsse, sorgen besonders die diesjährigen Tranchenfälligkeiten der EZB-Langfristtender für eine erhöhte Aufmerksamkeit unter den befragten Mandanten.

Die weniger optimistischen Institute planen ihren erhöhten Kapitalbedarf zum Großteil aus Mittelaufnahmen am Interbankenmarkt und über institutionelle Großeinleger zu decken. Eine Prolongation der Offenmarktgeschäfte spielt dahingegen eine klar untergeordnete Rolle.

Wird mit der Frage nach dem wahrgenommenen Wettbewerbsdruck zwischen regionalen und überregionalen Mitbewerbern (z.B. Direktbanken) unterschieden, zeigt sich eine ausgeglichene Verteilung. Durchschnittlich sehen die befragten Banken jedoch von beiden Gruppen einen klar erhöhten Wettbewerbsdruck ausgehen.

Individualität gefragt

Die Ära der Negativzinsen und Verwahrentgelte ist erst seit kurzem Geschichte. Aufgrund Umfang und Geschwindigkeit des Zinsanstiegs ist allerdings alsbaldiges Handeln gefragt. Auf Basis unserer Umfrage kann zusammenfassend festgehalten werden, dass sich die Banken der derzeitigen „Steuerungsnotwendigkeit“ der Kundeneinlagen bewusst sind. Nahezu alle Teilnehmer haben oder werden notwendige Adjustierungen in der Produkt- und Preisstrategie vornehmen. Hierbei sollte bedacht werden, dass neue oder reaktivierte Produkte mit ihren spezifischen Eigenschaften in der neuen „mehrdimensionalen“ Steuerungsumgebung einer kritischen Eignungsprüfung unterzogen werden müssen.

Nachdem Preisführerschaft weiterhin kein adäquates Ziel darstellt, gilt es mit individuellen und bedarfsorientierten Strategien den aktuellen Herausforderungen zu begegnen. Die gewonnen Erkenntnisse sollen hierbei unterstützen, die notwendige Transformation erfolgreich zu gestalten. Aufgrund der hohen Relevanz, wird die Thematik „Kundeneinlagen“ b.a.w. einen Schwerpunkt in den strategischen Sitzungen einnehmen.

Abschließend bedanken wir uns bei allen Banken, die an der Umfrage teilgenommen haben für ihre persönliche Einschätzung.

Autor: Maximilian Fleischmann, Trainee Bankentreasury (maximilian.fleischmann@kcrisk.de; Tel.: 0911-235556-78)