Jahr 1 nach dem Zinsschock: Es gibt viel zu tun…

Die gute Nachricht zuerst: Das „Zuerst-Wunsch-dann-Horror-Jahr“ 2022 ist vorbei. Aber auch wenn die allergrößten Marktverwerfungen – vermeintlich – hinter uns liegen, sind die Aufgaben und Herausforderungen als Folge des Zinsschocks fulminant. Kurzfristig waren eilige Arbeiten bei Reißen des RoA-Kriteriums erforderlich. Mittel und- und langfristig müssen die Weichen gestellt werden, um von der Zinswende nachhaltig zu profitieren. In diesem Beitrag werden die wesentlichen Themen beleuchtet und Lösungsansätze kurz skizziert:

Planung realistisch gestalten

Die mehrjährige Ergebnishochrechnung bringt – unter der (üblichen) Annahme konstanter Zinsen – derzeit paradiesische Resultate ans Tageslicht. Selbst unter Berücksichtigung signifikanter Kostensteigerungen würden die Betriebsergebnisse zum Ende der Planungsperiode häufig (deutlich) über 1 ansteigen. Gleichwohl ist uns allen bewusst, dass die Kombination aus einer Verlängerung der Aktivgeschäfte zu ca. 4% und die Refinanzierung über die Kundeneinlagen zu nahe 0% nicht von ewiger Dauer sein wird.

Keiner kann derzeit abschätzen, wie stark der Zinsaufwand ansteigen wird. Es empfiehlt sich nicht zu optimistisch vorzugehen, da ansonsten vermeidbare Planungslasten provoziert werden, welche in der Folge wiederum zu Fehlsteuerungsimpulsen führen können. Viele Häuser haben insofern bereits einen nennenswerten Anstieg der Einlagen-Verzinsung berücksichtigt.

Um die getroffenen Annahmen einem Realitätscheck zu unterziehen, analysieren wir derzeit die Zinsanpassungs- und v. a. Umschichtungsrisiken auf Basis der historischen Struktur der Passivseite. Wir ziehen hierbei i. d. R. das Jahr 2011 heran, da wir hier letztmalig ein „relevantes Zinsniveau“ hatten, bevor wir in den massiven Trend rückläufiger Zinsen eingebogen sind. Die damalige Struktur kann insofern als Maßstab für die mittelfristige Entwicklung dienen. Sofern historische Daten (z. B. aufgrund von Fusionen) nicht mehr verfügbar sind, kann auch mit einer „Muster-Struktur“ gearbeitet werden. Sprechen Sie uns hierzu bei Bedarf gerne an.

Liquiditätsengpass vermeiden

Am 28. Juni 2023 steht die mit Abstand größte Tranche der TLTRO-III-Tender zur Rückzahlung an. Banken mit fristenkongruenten Gegenanlagen können diesem Termin relativ gelassen entgegenblicken. Bis auf die entschärfte Unwinding-Thematik bestehen in dieser Konstellation keine weiteren Fallstricke.

Sofern keine (laufzeitgleichen) Gegenanlagen gewählt wurden, gestaltet sich die Situation gleichwohl deutlich herausfordernder. Insbesondere Banken mit starkem Kreditgeschäft und einem „optimierten“ Eigengeschäftsumfang müssen einen potentiellen Engpass managen. Die Gewinnung von „Fresh Money“ im Kundengeschäft wird ohne die Verteuerung des Bestandsgeschäft kaum möglich sein und die Kosten einer Refinanzierung über die DZ Bank ist derzeit kein Schnäppchen.

Bei vorhandenem Liquiditätsbedarf gilt es insofern, den Mix aus Refinanzierungsquellen, Kosten und Laufzeiten zu optimieren. Wir haben in unserem Kundenwebinar am 02. März über die diversen Optionen informiert. Kommen Sie im Bedarfsfall auf uns / Ihren Ansprechpartner zu, sofern Sie an der Veranstaltung nicht teilnehmen konnten.

Einlagengeschäft neu denken

Die derzeit kniffligste Aufgabe ist sicherlich das angemessene Management der Kundeneinlagen. Es muss hierbei nämlich der Spagat gelingen, Abflüsse aus genannten Liquiditätsaspekten und aufgrund der verlustfreien Bewertung zu vermeiden, gleichzeitig aber die Steigerung des Zinsaufwands schrittweise zu vollziehen und Basiseffekte abzumildern.

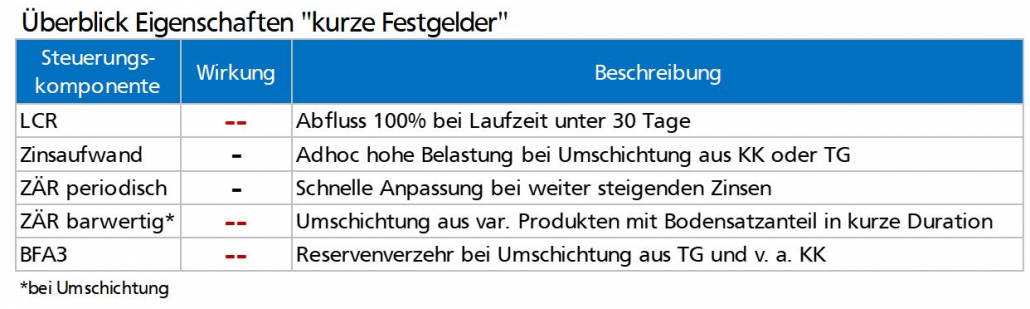

Hierfür ist in aller Regel eine Adjustierung in der Produkt- als auch Konditionsstrategie erforderlich. Klassische Tagesgelder sollten von Kündigungsgeldern als „Leuchtturmprodukt“ mit Zusatzfunktionen abgelöst werden. In keinem Fall dürfen kurze Termingelder reaktiviert werden, da diese für die Bank ausnahmslos nachteilige Produkteigenschaften bündeln – die nachfolgende Übersicht stellt dies in kompakter Form dar.

Der Aufbau einer individuellen „gleitenden“ Laufzeitstruktur könnte gleichwohl von Mitbewerbern abgrenzen und die Beratungsqualität erhöhen. Die Definition von Ziel- oder Mindestmargen für die variablen Produkte ist ein weiterer notwendiger Baustein für ein angemessenes Pricing. Des Weiteren ist häufig eine inhaltliche Adjustierung des Konditionsausschusses angezeigt. Es ist aus unser Sicht unabdingbar, die diversen Einflussfaktoren auf die Konditions- und Produktgestaltung gemeinsam zu bewerten um eine zielführende und gesamtbankorientierte Vorgehensweise ableiten zu können.

Es gibt also diverse Ansatzpunkte welche wir derzeit im Rahmen von Steuerungskreis- und Projektsitzungen thematisieren. Unsere aktuelle Kundenumfrage rundet die Diskussion hierbei um „Best-Practice-Impulse“ ab.

Zinsbuchsteuerung 2.0

Die BaFin hat das Zinsänderungsrisiko für das Jahr 2023 als Fokusrisiko deklariert. Die Begründung hierfür ist sehr einfach – leider aber auch stichhaltig: Die Widerstandsfähigkeit im Falle weiter steigender Zinsen hat aufgrund der verringerten / verbrauchten Bewertungsreserven deutlich abgenommen. Insbesondere Banken mit exponiertem Zinsänderungsrisiko benötigen ein aufmerksames Management desgleichen.

Es ist davon auszugehen, dass in Aufsichtsgesprächen und Sonderprüfungen verstärkt der Finger in die Wunde gelegt wird. Insofern ist es essentiell, einen „Plan“ zu haben, wie die Zinsrisiken in der Bank gemanagt werden.

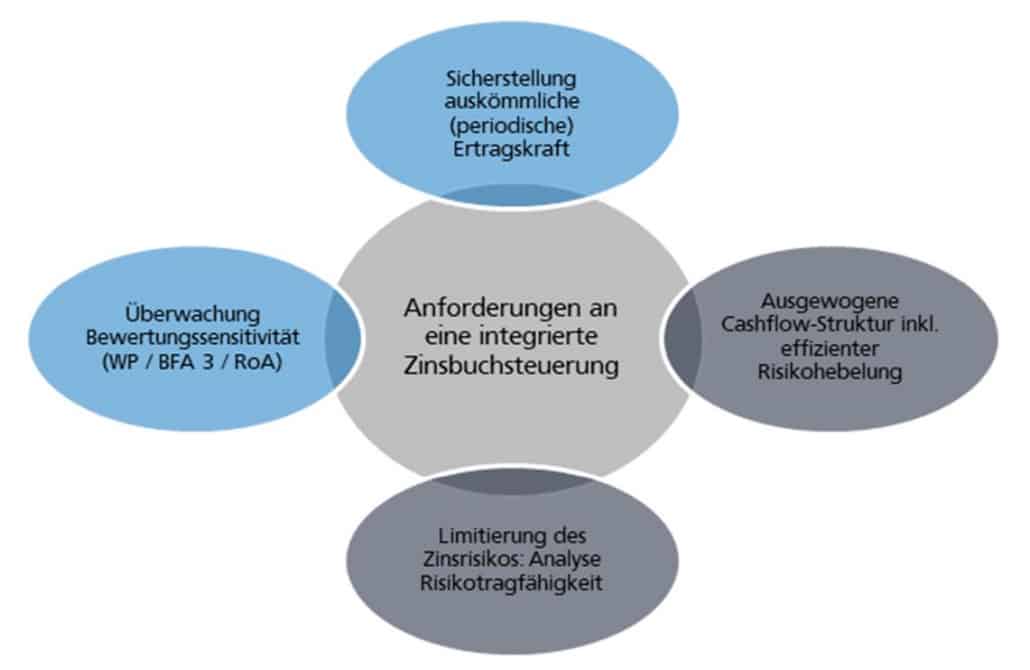

Unsere Steuerungsmethodik sieht hierfür ein harmonisches Zusammenspiel aus normativen und ökonomischen Steuerungsaspekten vor:

Ersteres, um eine auskömmliche periodische Ertragskraft zu gewährleisten und die Sensitivität hinsichtlich Wertpapier-Bewertung und BFA 3 angemessen zu überwachen. Zweiteres, um ein effizientes Fristigkeitsniveau zu definieren. Chancen und Risiken werden hierbei aktiv und stringent gesteuert – also genau das, was die Aufsicht aktuell fordert.

Asset Allokation überprüfen

Das zinslose Jahrzehnt hat uns gelehrt: Eine zu starke Abhängigkeit von der Zinsentwicklung kann teuer werden. Insofern ist es weiterhin essentiell, an der Diversifikation von Ertragsquellen festzuhalten.

Dennoch muss auch in der (Ziel-)Struktur der Eigenanlagen der Zinswende angemessen Rechnung getragen werden. Es kann nun auch „risikolos“ ein nennenswerter Ertrag generiert werden – dies hat zwangsläufig Auswirkung auf die Attraktivität anderer Assetklassen.

Ein anlassbezogenes Update der Ist- und Zielstruktur ist insofern angezeigt und höchstwahrscheinlich auch lohnend. Die bisherigen Überprüfungen hatten signifikante Optimierungspotentiale – insbesondere auch hinsichtlich der regulatorischen Kapitalbindung – zum Ergebnis.

Risikomanagement anpassen

Neben der generellen Ausrichtung der Asset Allokation muss im Einzelfall auch die Umsetzungsstrategie neu adjustiert werden.

Lösungen mit aktivem Risikomanagement sind insbesondere dann angezeigt, wenn „Buy and hold“ aufgrund aufgebrauchter Reserven im Spezialfonds oder einer angespannten Situation in der Risikotragfähigkeit vorerst nicht mehr möglich ist.

Sofern die Positionierung in „risky assets“ nach einem Risikoabbau im vergangenen Jahr erst re-etabliert werden muss, kann auch eine Verlängerung des Umsetzungshorizonts als sehr einfache Maßnahme bereits ausreichen.

Sie sehen: Es gibt viel zu tun – wir stehen hierbei gerne an Ihrer Seite!

Autor: Michael Bauer, Leiter Consulting & Steuerungsentwicklung, Mitglied der erweiterten Geschäftsleitung (michael.bauer@kcrisk.de; Tel.: 0911-235556-42)